引言:8月全國水泥價格漲跌互現(xiàn),需求方面隨著高溫、多雨天氣影響消除后,水泥用量提升,供應(yīng)方面,多地繼續(xù)執(zhí)行二季度錯峰生產(chǎn),供應(yīng)繼續(xù)弱勢,華中、華北、華南部分地區(qū),沿江熟料價格嘗試上漲。基建、地產(chǎn)的資金和新開工對9月需求釋放仍有拖累,但也會有一定季節(jié)性需求的釋放。供應(yīng)方面,區(qū)域及企業(yè)根據(jù)錯峰生產(chǎn)要求及自身情況,繼續(xù)停窯,控制過剩產(chǎn)能發(fā)揮。市場漲價心態(tài)強(qiáng)烈,在行業(yè)自律和企業(yè)錯峰生產(chǎn)實施效果較好的情況下,價格有上漲機(jī)會。

一、8月份水泥行情回顧

1、全國水泥需求回升

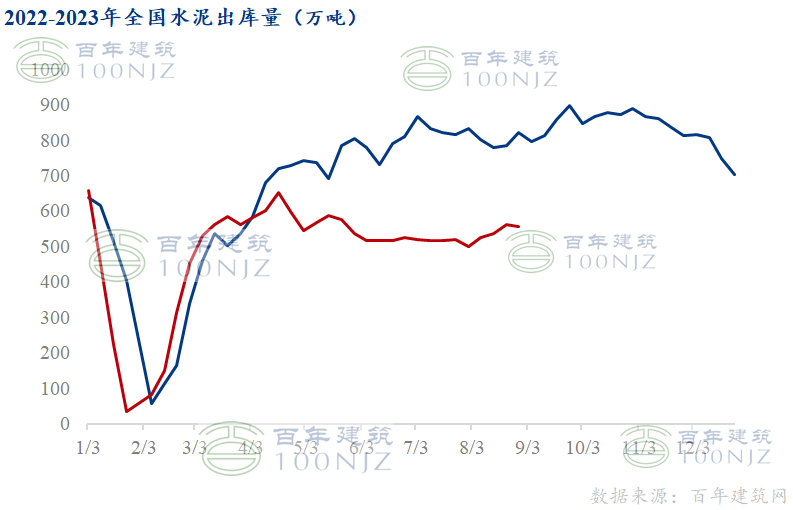

據(jù)百年建筑調(diào)研全國250家水泥生產(chǎn)企業(yè)數(shù)據(jù):8月出庫量為2680.75萬噸,月環(huán)比上升29.3%,1-8月累計下降23.5%。8月水泥需求觸底反彈,月初北方暴雨結(jié)束后,整體施工條件較好,水泥需求回補(bǔ),全國出庫量連續(xù)三周上升。

基建方面:8月水泥直供量為1040萬噸,月環(huán)比上升30.5%,年同比下降10.4%。8月水泥整體需求回升,部分在建基建需求穩(wěn)步增長,采購量持續(xù)增加,局部新項目開工,帶動零星需求。

房建方面:百年建筑網(wǎng)調(diào)研全國506家攪拌站企業(yè)顯示,8月最后一周發(fā)運(yùn)量為220.1萬方,周環(huán)比+2.5%(前值+1.9),同比-21.5% (前值-30.5)。從區(qū)域上看,華北由于部分?jǐn)嚢枵静疬w重建,發(fā)運(yùn)量減少,華南雨水增多后發(fā)運(yùn)量減少,而華中、西南、東北、西北、華東環(huán)比均提高。政策中長期利好,下游采購量連增三周。8月21日-8月27日,8個重點城市新建商品房成交(簽約)面積總計194.23萬平方米,周環(huán)比增4.7%。同期,8個重點城市二手房成交(簽約)面積總計131.98萬平方米,周環(huán)比增6.4%。

2、全國熟料庫存累高

據(jù)百年建筑網(wǎng)調(diào)研全國274家水泥熟料樣本企業(yè)顯示,8月最后一周,全國窯線運(yùn)轉(zhuǎn)率49.15%,較上月末下降5.8個百分點,繼續(xù)低位運(yùn)行,8月均值51.4%,較7月下降2.6個百分點,較去年同期下降4個百分點。8月最后一周,全國熟料庫容比72.5%,較上月降低0.5個百分點,7月均值73.1%,較7月持平,較去年同期增加5.9個百分點。整體來看,8月全國熟料窯線運(yùn)轉(zhuǎn)率繼續(xù)保持較低位水平,水泥需求回暖加之月底熟料價格上漲,粉磨站備貨積極性增加,熟料庫存下降。

3、8月全國水泥價格繼續(xù)走弱

截至8月31日,百年建筑網(wǎng)水泥價格指數(shù)377.05,月環(huán)比下降2.2%,同比下降16.4%。8月全國水泥價格指數(shù)繼續(xù)觸底,區(qū)域來看,整體表現(xiàn)漲跌互現(xiàn)華中、華北、華南部分地區(qū)價格嘗試上漲,西南上月價格上漲后落實情況不佳,價格回落,華東部分地區(qū)價格繼續(xù)觸底。

分區(qū)域看,8月全國水泥價格漲跌互現(xiàn)。

華東 中上旬華東六省一市水泥價格繼續(xù)觸底,下跌10-20元/噸,市場競爭激烈,企業(yè)降價促銷,另一方面減少外圍水泥輸入。中下旬,山東及周邊河南執(zhí)行錯峰生產(chǎn),山東、蘇北部分地區(qū)水泥價格嘗試推漲30-50元/噸,落實有限。

華南 月初廣西外發(fā)廣東水泥價格小幅上漲5-10元/噸,但漲完價格仍低于本地價格,整體對廣東市場影響較小,廣西市場需求不佳,區(qū)域內(nèi)產(chǎn)能過剩,價格繼續(xù)下跌10-30元/噸。

華中 “兩湖”市場需求低迷,本地產(chǎn)能過剩,加之外來水泥沖擊,水泥價格繼續(xù)修正下調(diào),多地下跌10-30元/噸,部分廠家P.O42.5散裝出廠價跌破200元/噸。河南執(zhí)行錯峰生產(chǎn)后,全省水泥價格連續(xù)上漲2輪,累計漲幅50-60元/噸。

西南 中上旬成都大運(yùn)會期間,四川多地水泥廠、工地、攪拌站停工,價格整體維持上月漲后水平,下旬隨著市場恢復(fù)正常,外來水泥增多,價格漲后回落。重慶、云南水泥需求不佳,區(qū)域產(chǎn)能過剩,價格繼續(xù)回落,貴州部分地區(qū),因企業(yè)跌到成本線附近,價格通知上漲20-30元/噸,但未完全落實。

三北 北方進(jìn)入施工旺季,價格整體大穩(wěn)小動。

二、9月份全國水泥行情預(yù)測

1、供應(yīng)繼續(xù)低位

2、季節(jié)性需求回補(bǔ)

①房建修復(fù)態(tài)勢不明朗:1-7月房地產(chǎn)開發(fā)投資累計完成額同比-8.5%(前值為-7.9%);新開工面積累計同比-24.5%(前值-24.3%);7月單月新開工面積同比增速為-26.5%(前值為-31.3%);施工面積累計同比-6.8%(前值為-6.6%),7月單月施工面積同比-21.66%,前值為-30.34%。房屋累計竣工面積同比增速為20.5%(前值為19.0%),7月單月竣工面積同比增速為32.71%(前值為15.24%)。保交樓政策顯現(xiàn)積極效應(yīng),竣工面積持續(xù)增長,但新開工面積、投資累計完成額持續(xù)下降,房地產(chǎn)修復(fù)態(tài)勢仍不明朗。

②基建投資增速放緩:1-7月基礎(chǔ)設(shè)施投資(不含電力、熱力、燃?xì)饧八a(chǎn)和供應(yīng)業(yè))同比上升6.8%,較上月放緩0.4個百分點,延續(xù)此前放緩態(tài)勢。

從以上數(shù)據(jù)可以看出,基建、地產(chǎn)的資金和新開工對9月需求釋放仍有拖累,總體動能不足,旺季不旺,但仍有一定季節(jié)性需求釋放。百年建筑網(wǎng)調(diào)研的國內(nèi)225家混凝土企業(yè)在手訂單來看,截至8月最后一周混凝土在手訂單總量為4206.4萬方,環(huán)比月初上升2.2%,在手訂單凈增89.4萬方。8月一方面國內(nèi)混凝土需求并未明顯提升,導(dǎo)致原有在手訂單并未得到有效釋放,另一方面混凝土企業(yè)開始籌備后期運(yùn)營而新接訂單,9月份需求方面上升趨勢概率較大。

3、煤炭震蕩偏弱運(yùn)行

8月,國內(nèi)動力煤市場呈現(xiàn)先弱后強(qiáng)走勢。上旬市場表現(xiàn)疲態(tài),加之臺風(fēng)天氣擾動,市場交易整體處于供需兩弱狀態(tài),中下旬港口現(xiàn)貨報價小幅探漲,疊加坑口事故影響,進(jìn)一步提振市場情緒,傳導(dǎo)至產(chǎn)地煤價出現(xiàn)小幅回升,幅度為10-20元/噸不等。

進(jìn)入9月,國有大礦保持正常生產(chǎn),產(chǎn)地供應(yīng)維持較高水平,而需求端,入秋后終端電廠日耗出現(xiàn)季節(jié)性回落,加之本身庫存處于較高水平,短時間內(nèi)補(bǔ)庫需求釋放量有限,下游化工、水泥等非電企業(yè)以剛需采買為主,市場整體需求缺乏實質(zhì)性支撐,后期動力煤市場基本面將繼續(xù)向?qū)捤煞较虬l(fā)展,預(yù)計本輪上漲過后動力煤價格或繼續(xù)維持震蕩偏弱態(tài)勢。

4、行業(yè)利潤同比下降明顯

據(jù)Mysteel不完全統(tǒng)計,截至8月22日,已有13家上市建材企業(yè)公布2023年上半年業(yè)績報告,合計營業(yè)收入約1600億元,合計凈利潤約129億元。從凈利潤來看,11家企業(yè)實現(xiàn)盈利,海螺水泥凈利潤64.68億元排名第一,北新建材、東方雨虹、塔牌集團(tuán)等3家企業(yè)實現(xiàn)凈利潤同比增長。從營業(yè)收入來看,共有6家企業(yè)營收超過百億元,其中,海螺水泥營收654.36億元排名第一、東方雨虹營收168.52億元排名第二、華新水泥營收158.32億元排名第三,具體情況如下:

5、全國水泥價格試探上漲

總體來看,9月需求有季節(jié)性回補(bǔ)空間,但基建、資金、新開工拖累,大幅上升難;供應(yīng)方面,全國水泥市場供大于求局面難改,企業(yè)繼續(xù)執(zhí)行行業(yè)自律或自主停窯,供應(yīng)繼續(xù)弱勢運(yùn)行;8月價格繼續(xù)觸底,水泥行業(yè)盈利水平低,多數(shù)企業(yè)虧損,市場漲價心態(tài)較濃,在行業(yè)自律和企業(yè)錯峰生產(chǎn)實施效果較好的情況下,9月價格有上漲機(jī)會。

資訊編輯:汪如意 021-26093025 資訊監(jiān)督:湯浛溟 021-26093760 資訊投訴:陳杰 021-26093100免責(zé)聲明:Mysteel發(fā)布的原創(chuàng)及轉(zhuǎn)載內(nèi)容,僅供客戶參考,不作為決策建議。原創(chuàng)內(nèi)容版權(quán)歸Mysteel所有,轉(zhuǎn)載需取得Mysteel書面授權(quán),且Mysteel保留對任何侵權(quán)行為和有悖原創(chuàng)內(nèi)容原意的引用行為進(jìn)行追究的權(quán)利。轉(zhuǎn)載內(nèi)容來源于網(wǎng)絡(luò),目的在于傳遞更多信息,方便學(xué)習(xí)與交流,并不代表Mysteel贊同其觀點及對其真實性、完整性負(fù)責(zé)。申請授權(quán)及投訴,請聯(lián)系Mysteel(021-26093397)處理。